La donation manuelle est un mécanisme souvent méconnu, mais qui peut se révéler très utile pour transmettre une partie de son patrimoine à ses proches de manière simple et rapide. Dans cet article, nous vous expliquons en détail les étapes à suivre pour effectuer une donation manuelle, les droits et obligations qui en découlent, ainsi que les spécificités liées à cette pratique.

Sommaire

- 1 Qu’est-ce qu’une donation manuelle et comment la réaliser?

- 2 La déclaration fiscale de la donation manuelle: une étape cruciale

- 3 Droits de mutation et abattements applicables aux donations manuelles

- 4 La donation manuelle et les successions

- 5 Les précautions à prendre pour les donations manuelles

- 6 Les alternatives à la donation manuelle

- 7 Les erreurs à éviter lors d’une donation manuelle

- 8 Les effets de la donation manuelle sur l’aide sociale

- 9 Conclusion

- 10 FAQ

Qu’est-ce qu’une donation manuelle et comment la réaliser?

La donation manuelle est une forme de donation qui se caractérise par sa simplicité et son absence de formalisme. Concrètement, il s’agit de transmettre une somme d’argent ou un bien meuble (par exemple, un véhicule, des bijoux, des objets d’art) de la main à la main entre le donateur et le bénéficiaire. Cette forme de transmission peut concerner aussi bien les enfants que les autres membres de la famille ou des amis proches.

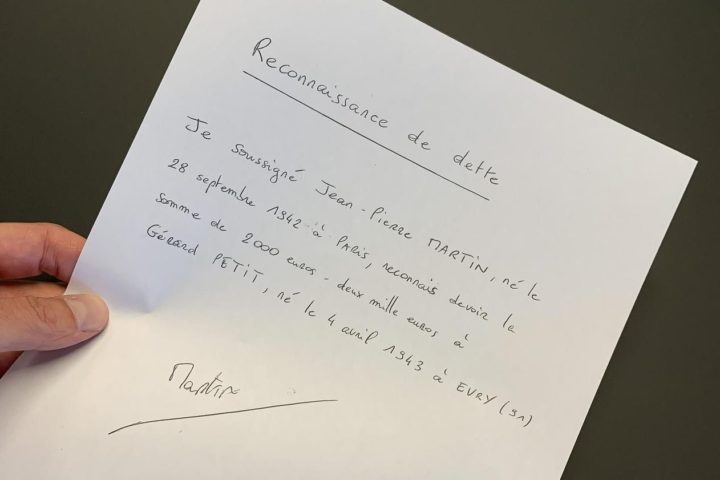

Pour réaliser une donation manuelle, il n’est pas nécessaire de passer devant un notaire ou de remplir un formulaire particulier. Il suffit simplement de remettre le bien ou la somme d’argent au bénéficiaire, qui devient alors légalement propriétaire. Toutefois, il est recommandé de formaliser cette opération par un écrit, comme une lettre ou une reconnaissance de dette, qui pourra servir de preuve en cas de litige ou de contestation ultérieure.

La déclaration fiscale de la donation manuelle: une étape cruciale

Bien qu’elle ne nécessite pas de formalités notariales, la donation manuelle doit néanmoins faire l’objet d’une déclaration auprès de l’administration fiscale. En effet, en tant que donataire, le bénéficiaire a l’obligation de déclarer la valeur du bien ou de la somme d’argent reçue dans les 30 jours suivant la donation. Pour ce faire, il doit remplir le formulaire Cerfa n°2735 et le déposer ou l’envoyer au service des impôts du domicile du donateur.

Il est important de rappeler que cette déclaration est obligatoire, même si le montant de la donation est inférieur aux abattements légaux et ne donne donc pas lieu au paiement de droits de mutation à titre gratuit. En cas de non-déclaration, le donataire s’expose à des pénalités fiscales.

Droits de mutation et abattements applicables aux donations manuelles

Comme toute donation, la donation manuelle est soumise aux droits de mutation à titre gratuit. Le montant de ces droits dépend du lien de parenté entre le donateur et le donataire, ainsi que de la valeur du bien ou de la somme d’argent transmise. Toutefois, des abattements spécifiques sont prévus pour alléger la fiscalité des donations manuelles.

En effet, chaque donateur peut consentir à chaque donataire un abattement de 100 000 euros tous les 15 ans pour les donations en ligne directe (parents-enfants), de 31 865 euros pour les donations entre époux ou partenaires de Pacs, et de 5 310 euros pour les autres bénéficiaires. Ces abattements s’appliquent également aux donations manuelles.

Par ailleurs, il existe des exonérations spécifiques pour les donations manuelles d’argent consenties aux enfants, petits-enfants, arrière-petits-enfants, neveux et nièces âgés de moins de 80 ans. Dans ce cas, un abattement supplémentaire de 31 865 euros par donateur et par bénéficiaire peut être appliqué, à condition que le donateur soit âgé de moins de 80 ans au jour de la donation. Cette exonération est cumulable avec les abattements précédents et peut être renouvelée tous les 15 ans.

La donation manuelle et les successions

Il convient de souligner que la donation manuelle peut avoir des conséquences sur la succession du donateur. En effet, elle est considérée comme une avance sur héritage et doit donc être rapportée à la succession, sauf si le donateur a expressément stipulé qu’il s’agissait d’une donation hors part successorale.

Dans le cas d’un rapport à la succession, la valeur de la donation manuelle est réévaluée au jour du décès du donateur et vient s’imputer sur la part d’héritage du donataire. Si cette part est insuffisante pour couvrir le montant de la donation, le donataire devra indemniser les autres héritiers à hauteur de la différence.

Les précautions à prendre pour les donations manuelles

En dépit de leur simplicité, les donations manuelles ne sont pas dénuées de risques. Ainsi, il est essentiel de prendre certaines précautions pour éviter les litiges et les contestations ultérieures.

Tout d’abord, il est recommandé de rédiger un écrit constatant la donation, même si cela n’est pas obligatoire. Ce document permettra de prouver l’existence de la donation manuelle en cas de litige et pourra être utilisé pour estimer sa valeur lors du rapport à la succession.

Ensuite, il est important de veiller à respecter les délais et les obligations en matière de déclaration fiscale. Comme nous l’avons vu précédemment, le donataire doit déclarer la donation manuelle dans les 30 jours suivant sa réalisation, sous peine de sanctions.

Enfin, il est conseillé de bien mesurer les conséquences d’une donation manuelle sur la situation patrimoniale et successorale du donateur et du donataire. En effet, cette opération peut avoir des répercussions sur les droits des autres héritiers et sur la répartition des biens au sein de la famille.

Les alternatives à la donation manuelle

Il existe d’autres moyens de transmettre une partie de son patrimoine à ses proches en dehors de la donation manuelle. Le choix entre ces différentes options dépendra des objectifs du donateur et de la nature des biens à transmettre.

Parmi les alternatives, on peut citer la donation par acte notarié qui permet de transmettre des biens immobiliers ou des actifs financiers tels que des actions ou des parts sociales. Contrairement à la donation manuelle, cette forme de donation nécessite la rédaction d’un acte devant un notaire et entraîne des frais de mutation. Elle offre toutefois une meilleure sécurité juridique et permet de mettre en place des clauses spécifiques, comme une réserve d’usufruit ou une condition suspensive.

Le virement bancaire est une autre option pour transmettre de l’argent à ses proches, sans avoir à effectuer une donation manuelle. Cette méthode est simple et rapide, mais elle n’offre pas les mêmes avantages fiscaux que la donation manuelle, notamment en ce qui concerne les abattements et les exonérations.

Enfin, il est possible d’opter pour une assurance-vie, qui permet de désigner un bénéficiaire qui recevra le capital en cas de décès du donateur. Cette solution présente des avantages fiscaux intéressants, notamment en termes de droits de succession, mais elle est soumise à certaines conditions et modalités spécifiques.

Les erreurs à éviter lors d’une donation manuelle

Il est essentiel de bien se préparer et de connaître les règles applicables aux donations manuelles pour éviter les erreurs qui pourraient avoir des conséquences fiscales et patrimoniales. Voici quelques erreurs à éviter :

- Ne pas déclarer la donation manuelle à l’administration fiscale : comme mentionné précédemment, le donataire doit impérativement déclarer la donation manuelle dans les 30 jours suivant sa réalisation en remplissant le formulaire Cerfa n°2735. En cas de non-déclaration, des pénalités fiscales peuvent être appliquées.

- Oublier de prendre en compte les abattements et les exonérations : les donations manuelles bénéficient d’abattements spécifiques en fonction du lien de parenté entre le donateur et le donataire. Il est important de vérifier si ces abattements s’appliquent pour éviter de payer des droits de donation inutilement.

- Ne pas consigner la donation manuelle par écrit : bien que ce ne soit pas obligatoire, il est vivement recommandé de rédiger un document constatant la donation manuelle. Cela permettra de prouver son existence en cas de litige ou de contestation ultérieure et facilitera le rapport à la succession au moment du décès du donateur.

Il est important de savoir que les donations manuelles peuvent avoir des conséquences sur les aides sociales dont le bénéficiaire peut prétendre, notamment s’il est âgé ou dépendant. En effet, ces aides sont souvent soumises à conditions de ressources, et la valeur de la donation manuelle peut être prise en compte dans le calcul de ces ressources.

Ainsi, si le bénéficiaire d’une donation manuelle demande une aide sociale, il est possible que le montant de cette aide soit réduit ou qu’il ne soit plus éligible. Par conséquent, il est important de bien mesurer les conséquences d’une donation manuelle sur la situation financière et sociale du donataire avant de procéder à cette opération.

Conclusion

La donation manuelle est un moyen simple et rapide de transmettre une partie de son patrimoine à ses proches sans passer par un acte notarié. Toutefois, il convient de bien maîtriser les règles applicables en matière de déclaration fiscale, de droits de mutation et d’abattements pour éviter les erreurs et tirer le meilleur parti de cette opération. En outre, il est essentiel de prendre en compte les conséquences patrimoniales, successorales et sociales de la donation manuelle et d’envisager d’autres alternatives si nécessaire. En cas de doute, il est toujours recommandé de consulter un professionnel du droit ou de la gestion de patrimoine pour être accompagné dans cette démarche.

FAQ

Quelles sont les méthodes de donation manuelle ?

Les méthodes de donation manuelle peuvent inclure le paiement en espèces, par chèque et par virement bancaire.

Quels documents dois-je fournir pour effectuer une donation manuelle ?

Pour effectuer une donation manuelle, vous devrez fournir votre nom et votre adresse, ainsi qu’une preuve de votre don et un reçu fiscal si nécessaire.

Est-il possible de faire des dons anonymes via la donation manuelle ?

Oui, il est possible de faire des dons anonymes via la donation manuelle à condition que le donateur n’indique pas son nom ou son adresse lors du processus de donation.

Quel est le délai pour obtenir un reçu fiscal pour une donation manuelle ?

Le délai pour obtenir un reçu fiscal pour une donation manuelle dépendra du type de don et du montant du don. Si vous faites un don par chèque, le reçu sera généralement envoyé dans les 7 jours ouvrables suivant la date du don. Si vous faites un don par virement bancaire, le reçu sera généralement envoyé dans les 15 jours ouvrables suivant la date du don.

Quels sont les avantages d’utiliser la donation manuelle ?

La donation manuelle offre aux donateurs une plus grande flexibilité et contrôle sur leurs dons. Les donateurs peuvent choisir le montant exact qu’ils souhaitent donner et peuvent également choisir comment ils souhaitent effectuer leur don (par chèque ou par virement bancaire). La donation manuelle permet également aux donateurs de recevoir des reçus fiscaux pour leurs dons afin qu’ils puissent être déclarés comme déductions fiscales. </p