Le sujet de la succession peut s’avérer délicat et source de conflits au sein d’une famille. Afin d’éviter les litiges et de préserver l’harmonie entre les héritiers, la donation partage est une solution intéressante à envisager. Dans cet article, nous allons vous présenter en détail ce mécanisme, en vous expliquant ses avantages, les conditions pour en bénéficier, les règles à respecter, ainsi que les modalités de mise en œuvre.

Sommaire

- 1 Qu’est-ce que la donation partage et quels sont ses avantages ?

- 2 Quelles conditions pour bénéficier de la donation partage ?

- 3 Quelles règles à respecter pour une donation partage équitable ?

- 4 Comment mettre en œuvre une donation partage ?

- 5 La fiscalité et les droits de mutation dans la donation partage

- 6 Le partage transgénérationnel et la donation partage conjonctive

- 7 Les précautions à prendre pour garantir la validité de la donation partage

- 8 Conclusion

- 9 FAQ

Qu’est-ce que la donation partage et quels sont ses avantages ?

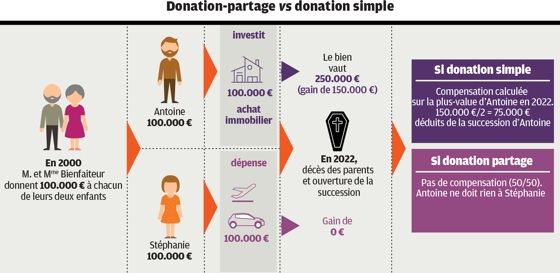

La donation partage est un acte juridique par lequel un donateur transmet, de son vivant, une partie de son patrimoine à ses enfants ou descendants, en répartissant les biens selon des règles établies. Elle présente plusieurs avantages par rapport à une simple donation ou à une succession.

Préserver l’harmonie familiale

En anticipant la répartition de son patrimoine, le donateur prévient les risques de conflits entre ses héritiers, car chacun connaît à l’avance la part qui lui revient. Les droits de chacun sont ainsi clairement définis, et les enfants n’ont pas à craindre de contestations au moment du décès de leurs parents.

Bénéficier d’un cadre juridique avantageux

La donation partage est un acte notarié, qui offre une sécurité juridique renforcée. Elle permet de figer la valeur des biens donnés et de réduire les droits de donation grâce à un abattement spécifique. De plus, elle n’est pas rapportable à la succession et ne peut être remise en cause que dans des cas très exceptionnels.

Favoriser la transmission d’une entreprise familiale

La donation partage peut également faciliter la transmission d’une entreprise familiale, en permettant au donateur de désigner l’un de ses enfants comme repreneur et de compenser les droits des autres héritiers avec d’autres biens de son patrimoine.

Quelles conditions pour bénéficier de la donation partage ?

Pour mettre en place une donation partage, certaines conditions doivent être remplies, tant du côté du donateur que des héritiers.

Le donateur doit être en capacité de donner

Le donateur doit être majeur et avoir la capacité juridique de donner. Il doit également être propriétaire des biens qu’il souhaite transmettre. Enfin, il doit être en mesure de préciser la répartition de ses biens entre ses enfants.

Les héritiers doivent être des descendants directs

Les bénéficiaires de la donation partage doivent être les enfants du donateur, ou, à défaut, ses descendants en ligne directe (petits-enfants, arrière-petits-enfants, etc.). Il est également possible d’inclure les conjoints des enfants dans la répartition.

Quelles règles à respecter pour une donation partage équitable ?

Afin de garantir une répartition équitable du patrimoine, la donation partage doit respecter certaines règles de répartition et de partage des biens.

Respecter la réserve héréditaire et la quotité disponible

La réserve héréditaire est la part minimale du patrimoine que le donateur doit légalement transmettre à ses enfants. La quotité disponible correspond à la part du patrimoine dont le donateur peut disposer librement pour réaliser des donations. Il est important de veiller à respecter ces règles lors de la répartition des biens entre les héritiers.

Prévoir la compensation des lots

Si la valeur des biens donnés à chaque enfant varie, il est nécessaire de prévoir une compensation financière pour équilibrer les lots. Cette compensation peut être prévue dans l’acte de donation partage lui-même, ou être versée ultérieurement par les héritiers concernés.

Comment mettre en œuvre une donation partage ?

La mise en place d’une donation partage implique plusieurs étapes et le recours à un notaire.

La rédaction de l’acte de donation partage

L’acte de donation partage doit être rédigé par un notaire. Il doit comporter l’identité du donateur et des héritiers, la description des biens donnés, ainsi que la répartition des lots entre les enfants. Il doit également mentionner les conditions de la donation (usufruit, nue-propriété, etc.) et les modalités de compensation éventuelles.

Le paiement des droits de donation

Les héritiers doivent s’acquitter des droits de donation correspondant à la valeur des biens reçus. Ces droits sont calculés en fonction du lien de parenté entre le donateur et l’héritier, et du montant des biens donnés. Des abattements spécifiques peuvent être appliqués, en fonction de la situation familiale et du montant de la donation.

L’enregistrement de la donation partage

Une fois l’acte signé, le notaire se charge d’enregistrer la donation partage auprès des services fiscaux et de procéder aux formalités d’inscription des biens dans le patrimoine des héritiers.

En conclusion, la donation partage est un outil précieux pour anticiper la transmission de son patrimoine et garantir une répartition équitable entre ses descendants. En ayant recours à un notaire pour la rédaction de l’acte et en respectant les règles de répartition et de compensation, vous vous assurez de préserver l’harmonie familiale tout en bénéficiant d’un cadre juridique avantageux.

La fiscalité et les droits de mutation dans la donation partage

La fiscalité donation et les droits de mutation sont des éléments importants à prendre en compte lors de la mise en place d’une donation partage. En effet, ces aspects permettent de bénéficier d’avantages fiscaux et d’alléger la charge financière pour les héritiers.

Abattements et barèmes fiscaux

La loi prévoit des abattements spécifiques pour les donations partage, qui permettent de réduire la base taxable des droits de mutation. Ces abattements varient en fonction du lien de parenté entre le donateur et l’héritier, ainsi que de la situation familiale. Par exemple, un abattement de 100 000 euros est applicable tous les 15 ans pour les donations entre parents et enfants.

Les droits de mutation sont calculés en fonction d’un barème progressif, qui varie selon le lien de parenté et le montant de la donation. Pour les donations entre parents et enfants, le barème commence à 5% pour les montants jusqu’à 8 072 euros, puis augmente progressivement jusqu’à 45% pour les montants supérieurs à 1 805 677 euros.

Les particularités fiscales en cas de décès du donateur

Dans le cadre de la donation partage, si le décès du donateur intervient avant l’expiration d’un délai de 15 ans à compter de la donation, les droits de mutation déjà acquittés pourront être imputés sur les droits de succession dus par les héritiers, à condition que la valeur des biens n’ait pas évolué entre la donation et le décès.

Le partage transgénérationnel et la donation partage conjonctive

La donation partage peut également être réalisée sous la forme d’un partage transgénérationnel ou d’une donation partage conjonctive. Ces deux mécanismes permettent d’élargir le champ des bénéficiaires et d’optimiser la transmission du patrimoine.

Le partage transgénérationnel

Le partage transgénérationnel consiste à inclure, dans la donation partage, des héritiers de différentes générations, tels que les petits-enfants ou arrière-petits-enfants du donateur. Cette option offre une plus grande souplesse dans la répartition des biens et permet d’anticiper la transmission du patrimoine sur plusieurs générations.

La donation partage conjonctive

La donation partage conjonctive concerne les donations effectuées par un couple de donateurs, généralement mariés ou pacsés, au profit de leurs enfants communs. Le partage conjonctive permet de prévoir la répartition des biens en tenant compte des droits et obligations de chaque époux ou partenaire, en particulier en cas de nue-propriété ou d’usufruit.

Les précautions à prendre pour garantir la validité de la donation partage

Afin de garantir la validité et la sécurité juridique de la donation partage, il est essentiel de respecter certaines règles et précautions.

La révocation de la donation partage

La révocation de la donation partage est possible dans des cas très exceptionnels, tels que le non-respect des charges imposées par le donateur, l’ingratitude de l’héritier ou encore la survenance d’un héritier présomptif non prévu lors de la donation. Il convient donc de bien réfléchir aux conditions de la donation et de prévoir des clauses adaptées dans l’acte notarié.

Le respect du droit de partage et du code civil

La donation partage doit également respecter les dispositions du Code civil en matière de répartition des biens et de droit de partage. Ainsi, il est essentiel de veiller au respect de la quotité disponible et de la réserve héréditaire, ainsi qu’à la compensation des lots en cas de disparité entre les biens attribués aux héritiers.

Conclusion

La donation partage est un outil efficace et avantageux pour anticiper la transmission de son patrimoine et préserver l’harmonie entre les héritiers. Grâce à une fiscalité favorable, des mécanismes tels que le partage transgénérationnel ou la donation partage conjonctive et le respect des règles du Code civil, vous pouvez sécuriser et optimiser la gestion de votre patrimoine tout en garantissant une répartition équitable entre vos descendants. Pensez à consulter un notaire pour vous accompagner dans la rédaction de l’acte et la mise en œuvre de la donation partage.

FAQ

Comment faire une donation partage ?

Une donation partage consiste à donner aux autres une partie de ce que l’on possède. Pour faire une donation partage, il faut choisir un organisme caritatif ou une cause qui vous tient à cœur et décider de la somme que vous souhaitez donner. Vous pouvez ensuite effectuer votre don en ligne ou par chèque.

Quels sont les avantages d’une donation partage ?

Les avantages de la donation partage sont multiples : elle permet de soutenir des causes qui nous tiennent à cœur, elle permet d’aider des personnes qui en ont besoin et elle permet également de mieux comprendre le système économique et social. Elle est également un excellent moyen de donner sans se ruiner.

Quels sont les risques liés aux donations partagées ?

Bien que les donations partagées soient généralement sûres, il y a quelques risques à prendre en compte. Il est important d’effectuer des recherches sur l’organisme caritatif ou la cause que l’on souhaite soutenir pour s’assurer que l’argent sera bien utilisé à bon escient. Il est également important de ne pas donner plus que ce que l’on peut se permettre.

Y a-t-il des limites aux donations partagées ?

Il n’y a pas de limites quant au montant que vous pouvez donner, mais il est important de ne pas donner plus que ce que vous pouvez vous permettre. Dans certains pays, les dons peuvent être limités par le gouvernement ou par des organismes tiers. Il est donc important de se renseigner avant de faire un don.

Quelle est la meilleure façon de faire une donation partage ?

La meilleure façon de faire une donation partage est d’effectuer des recherches sur les différents organismes caritatifs et causes disponibles et de choisir celui qui correspond le mieux à vos convictions. Une fois que vous avez choisi votre organisme caritatif ou votre cause, il vous suffit d’effectuer votre don en ligne ou par chèque. </p