La donation au dernier vivant est une mesure permettant à un époux de protéger son conjoint survivant en cas de décès. Ce dispositif offre la possibilité de transmettre une partie ou la totalité de son patrimoine au conjoint survivant, tout en préservant les droits des enfants. Cet article vous apporte des informations détaillées sur ce mécanisme et les différentes étapes à suivre pour sécuriser l’avenir de votre conjoint.

Sommaire

- 1 Pourquoi opter pour une donation au dernier vivant ?

- 2 Les différentes options de la donation au dernier vivant

- 3 Les formalités pour établir une donation au dernier vivant

- 4 Fiscalité et coût de la donation au dernier vivant

- 5 Les avantages et inconvénients de la donation au dernier vivant

- 6 Les effets de la donation au dernier vivant sur les droits de succession

- 7 La révocation de la donation au dernier vivant

- 8 FAQ

Pourquoi opter pour une donation au dernier vivant ?

Lorsqu’un couple est marié, il est fréquent de vouloir protéger son époux en cas de décès. La donation au dernier vivant permet d’assurer une certaine sécurité financière au conjoint survivant, en lui attribuant notamment des droits sur le patrimoine du défunt. Il est important de bien comprendre les enjeux de cette démarche pour prendre une décision éclairée.

Une meilleure protection pour le conjoint survivant

La donation au dernier vivant offre une protection plus étendue que celle prévue par la loi en matière de succession. En effet, en l’absence de testament ou de donation, le conjoint survivant hérite uniquement de l’usufruit sur les biens du défunt, ce qui peut s’avérer insuffisant pour assurer son bien-être.

En optant pour une donation au dernier vivant, le conjoint bénéficie d’une plus grande liberté dans le choix des droits sur le patrimoine du défunt. Selon les termes de l’acte, il peut ainsi recevoir la pleine propriété, l’usufruit ou une quotité déterminée des biens du défunt.

La préservation des droits des enfants

La donation au dernier vivant prend en compte les droits des enfants issus du couple ou d’un précédent mariage. Elle permet d’éviter les conflits entre les héritiers et de préserver les intérêts de chacun. Les droits du conjoint survivant viennent en effet s’ajouter à ceux des enfants, sans les diminuer.

Les différentes options de la donation au dernier vivant

La donation au dernier vivant offre plusieurs possibilités au conjoint survivant pour gérer le patrimoine du défunt. Il est essentiel de bien comprendre les différentes options pour choisir celle qui correspond le mieux à vos objectifs et à la situation de votre famille.

La pleine propriété

En choisissant cette option, le conjoint survivant devient propriétaire de la totalité ou d’une partie des biens du défunt. Il peut ainsi en disposer librement, sans avoir à demander l’accord des enfants ou des autres héritiers. Cette solution est particulièrement adaptée aux couples sans enfants ou qui souhaitent assurer une protection maximale au conjoint survivant.

L’usufruit

Lorsque le conjoint survivant opte pour l’usufruit, il a le droit d’utiliser les biens du défunt et d’en percevoir les revenus, sans en être propriétaire. Les enfants du couple, quant à eux, deviennent propriétaires de la nue-propriété. Cette option permet de protéger le conjoint survivant tout en préservant les droits des enfants sur le patrimoine du défunt.

La quotité disponible

Cette option offre la possibilité au conjoint survivant de recevoir une partie des biens du défunt en pleine propriété, tout en respectant les droits des enfants. La quotité disponible correspond à la part du patrimoine qui peut être librement transmise par le défunt, sans empiéter sur les droits des héritiers réservataires.

Les formalités pour établir une donation au dernier vivant

Pour mettre en place une donation au dernier vivant, il est nécessaire de respecter certaines formalités. Ces étapes sont essentielles pour assurer la validité de l’acte et éviter les problèmes ultérieurs.

La rédaction de l’acte de donation

La donation au dernier vivant doit être établie par un acte notarié, c’est-à-dire rédigé et signé par un notaire. Ce professionnel du droit est chargé de conseiller les époux sur les différentes options de la donation et de vérifier le respect des règles légales. Il est également responsable de la conservation de l’acte et de son enregistrement auprès des services fiscaux.

Les conditions de validité de la donation

Pour être valide, la donation au dernier vivant doit respecter certaines conditions. Tout d’abord, les époux doivent être mariés sous un régime matrimonial autorisant la donation entre époux, à savoir la séparation de biens, la participation aux acquêts ou la communauté universelle avec clause de préciput.

Par ailleurs, la donation doit être acceptée par le conjoint bénéficiaire et respecter les droits des héritiers réservataires. Enfin, elle doit être enregistrée auprès des services fiscaux pour être opposable aux tiers.

Fiscalité et coût de la donation au dernier vivant

Le coût et la fiscalité de la donation au dernier vivant sont des éléments à prendre en compte lors de la mise en place de ce dispositif. Il est important d’anticiper ces aspects pour éviter les mauvaises surprises.

Les frais notariés

La rédaction et l’enregistrement de l’acte de donation par un notaire engendrent des frais, appelés émoluments. Ceux-ci sont calculés sur la base d’un barème fixé par l’État et varient en fonction de la valeur des biens transmis. Il faut également prévoir des frais d’enregistrement et de publicité foncière, ainsi que la TVA.

La fiscalité de la donation

La donation au dernier vivant est soumise à des droits de mutation à titre gratuit, c’est-à-dire des taxes à payer par le bénéficiaire de la donation. Toutefois, le conjoint survivant bénéficie d’un abattement important sur ces droits, ce qui limite le coût fiscal de la donation.

En conclusion, la donation au dernier vivant constitue une option intéressante pour protéger son époux en cas de décès. En permettant de transmettre une partie ou la totalité du patrimoine du défunt, elle assure une sécurité financière au conjoint survivant et préserve les droits des enfants. N’hésitez pas à consulter un notaire pour établir une donation adaptée à votre situation et à celle de votre famille.

Les avantages et inconvénients de la donation au dernier vivant

La donation au dernier vivant présente des avantages certains pour protéger son conjoint en cas de décès, mais elle comporte également quelques inconvénients à prendre en compte avant de s’engager dans cette démarche.

Les avantages

- Sécurité financière pour le conjoint survivant : la donation permet d’assurer une meilleure protection au conjoint survivant en lui attribuant des droits sur le patrimoine du défunt, selon les modalités choisies (pleine propriété, usufruit, quotité disponible).

- Respect des droits des enfants : la donation au dernier vivant prend en compte les droits des enfants issus du couple ou d’un précédent mariage, permettant ainsi de préserver les intérêts de chacun.

- Souplesse et adaptabilité : la donation offre plusieurs possibilités pour gérer le patrimoine du défunt, permettant aux époux de choisir l’option qui correspond le mieux à leurs objectifs et à la situation de leur famille.

Les inconvénients

- Coût et fiscalité : la mise en place d’une donation au dernier vivant engendre des frais notariés (émoluments, frais d’enregistrement, publicité foncière) et des droits de mutation à titre gratuit à payer par le bénéficiaire, bien que ceux-ci soient limités par un abattement important pour le conjoint survivant.

- Complexité : la rédaction de l’acte de donation et le respect des conditions de validité (régime matrimonial, acceptation du conjoint bénéficiaire, droits des héritiers réservataires) nécessitent l’intervention d’un notaire et une bonne connaissance des règles légales.

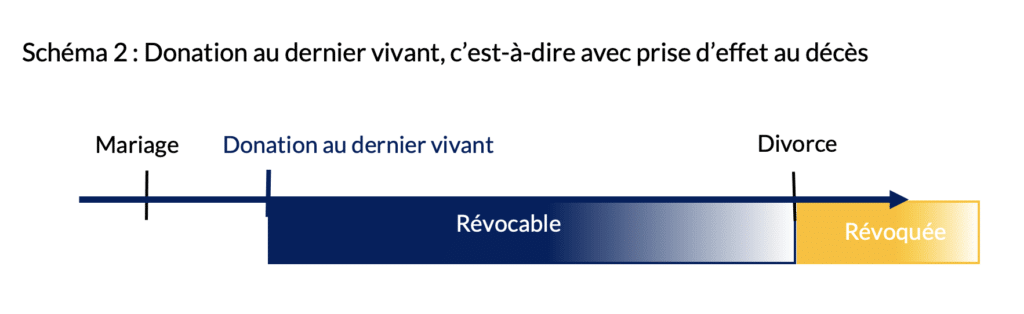

- Irrevocabilité : une fois la donation au dernier vivant acceptée par le conjoint bénéficiaire, elle ne peut plus être révoquée, sauf en cas de divorce ou de nullité du mariage.

Les effets de la donation au dernier vivant sur les droits de succession

La donation au dernier vivant a des conséquences sur les droits de succession des héritiers, notamment en ce qui concerne la répartition de la succession entre le conjoint survivant et les enfants.

Les droits du conjoint survivant

Selon l’article 757 du Code civil, en l’absence de donation au dernier vivant, le conjoint survivant a droit à l’usufruit de la totalité de la succession si le défunt laisse des enfants. Toutefois, grâce à la donation au dernier vivant, le conjoint peut se voir attribuer des droits supplémentaires, comme la pleine propriété ou une quotité disponible des biens du défunt.

Les droits des enfants

La donation au dernier vivant ne remet pas en cause les droits des enfants en tant qu’héritiers réservataires, c’est-à-dire qu’ils ont droit à une part minimale de la succession du défunt. Cette part, appelée réserve héréditaire, est fixée par la loi et varie en fonction du nombre d’enfants : 1/2 pour un enfant, 2/3 pour deux enfants et 3/4 pour trois enfants ou plus.

La révocation de la donation au dernier vivant

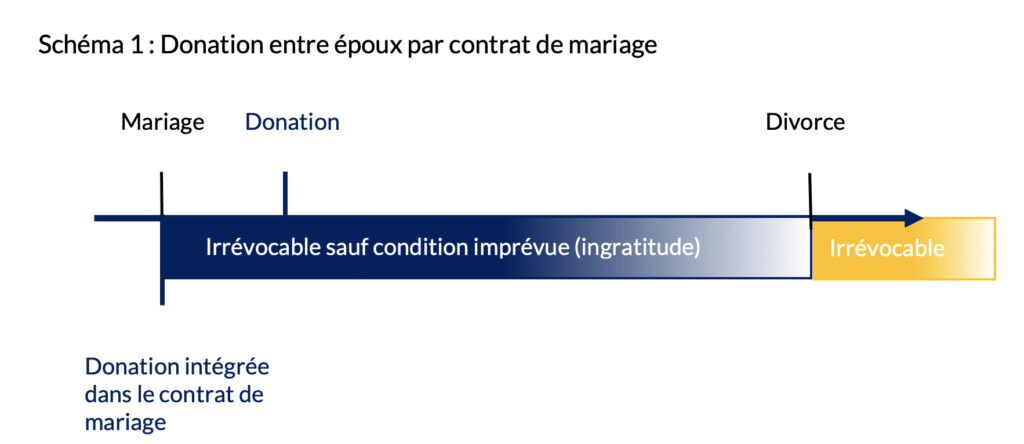

Bien que la donation au dernier vivant soit en principe irrévocable une fois acceptée par le conjoint bénéficiaire, certaines situations peuvent entraîner sa révocation ou son annulation.

Les cas de révocation

La donation peut être révoquée dans les cas suivants :

- Divorce ou séparation de corps : la donation au dernier vivant est automatiquement révoquée en cas de divorce, sauf si les époux en décident autrement dans le cadre de leur convention de divorce.

- Nullité du mariage : si le mariage est annulé, la donation au dernier vivant n’a plus d’existence légale et est réputée nulle.

- Manquements graves du conjoint bénéficiaire : en cas de manquements graves du conjoint bénéficiaire à ses obligations envers le donateur (ex. : violence, abandon), la donation peut être révoquée par le juge.

- Survenance d’un nouvel héritier : si un nouvel héritier apparaît (ex. : un enfant naturel), la donation peut être réduite pour préserver les droits de cet héritier.

Les conséquences de la révocation

La révocation de la donation au dernier vivant entraîne le retour des biens donnés dans le patrimoine du donateur, et les droits de succession s’appliquent alors selon les règles légales en vigueur.

En conclusion, la donation au dernier vivant est une option intéressante pour protéger son conjoint en cas de décès, en lui attribuant des droits sur le patrimoine du défunt. Toutefois, il convient de bien peser les avantages et les inconvénients de cette démarche, ainsi que de prendre en compte les conséquences sur les droits de succession des héritiers. La consultation d’un notaire est essentielle pour établir une donation adaptée à votre situation et à celle de votre famille.

FAQ

Quel type de don peut-on faire au dernier vivant ?

Vous pouvez faire un don financier sous forme de dons en espèces ou par chèque, ou un don en nature, comme des produits alimentaires, des vêtements ou des fournitures médicales.

Comment puis-je contacter le dernier vivant pour faire un don ?

Vous pouvez contacter le dernier vivant pour faire un don en ligne ou par téléphone. Vous pouvez également envoyer votre don par la poste à l’adresse indiquée sur leur site internet.

Quelle est la meilleure façon de faire un don au dernier vivant ?

La meilleure façon de faire un don au dernier vivant est de leur faire un don régulier. Cela leur permet de prévoir plus facilement leurs dépenses et de planifier à l’avance les projets auxquels ils souhaitent participer.

Quels sont les avantages fiscaux liés à une donation au dernier vivant ?

Les dons effectués au Dernier Vivant sont entièrement déductibles des impôts sur le revenu, ce qui permet aux donateurs de réduire le montant qu’ils doivent à l’État chaque année.

Quels autres moyens y a-t-il pour soutenir le dernier vivant ?

Vous pouvez également soutenir le Dernier Vivant en organisant des événements pour collecter des fonds, en participant à des campagnes de sensibilisation et en encourageant les autres à effectuer des dons.